Pour avoir une bonne santé financière, il ne suffit pas de vous limiter au contrôle de vos dépenses et à accumuler vos économies. Cela exige également le choix judicieux et approprié de l’investissement. Où dois-je placer votre argent en 2021 ? Dans quelle proportion ? Quels sont les pièges à éviter et quels investissements faut-il choisir ? Dans cet article, nous vous donnerons des conseils sur la meilleure façon de gérer votre patrimoine !

|

Plan de l'article

Résumé |

| 1. Les bases pour placer vos économies |

| 2. Conseils pour investir votre argent |

| 3. Comment choisir votre allocation |

| 4. Les meilleurs investissements |

| 5. Foire aux questions |

Si vous voulez vos économies gérer, vous savez où placer votre argent

L’ importance de savoir comment placer votre argent

La répartition correcte de l’épargne est un concept important, dont le but est de maintenir un actif optimisé, c’est-à-dire, le plus efficacement possible, compte tenu de sa situation. En pratique, il s’agit d’investir votre argent dans les placements les plus appropriés et les plus puissants.

A lire en complément : Comment réduire les impôts sur l'investissement immobilier

En détenant unerichesse optimisée , vous pouvez faire croître le capital, augmenter son rendement et ainsi améliorer larichesse et la qualité de vie. En effet, une rentabilité légèrement plus élevée sur une longue période conduit mécaniquement à une augmentation significative du revenu de fortune.

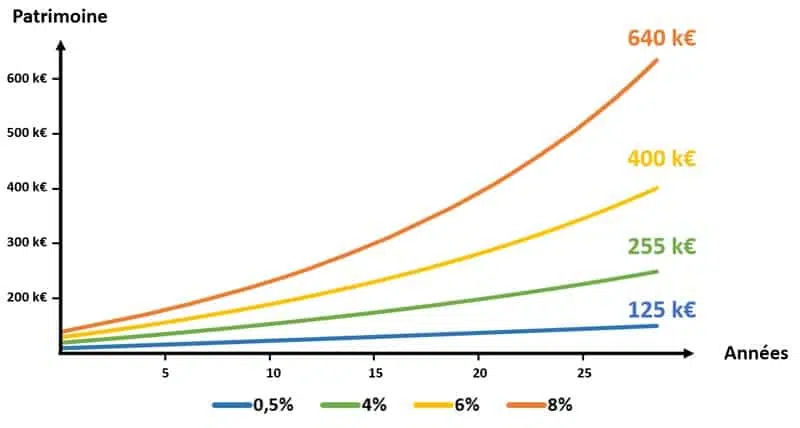

Pour ce faire, nous prenons un capital initial de 25 000 euros avec un Économies de 250€. Après 30 ans, la capitale

A lire en complément : 5 astuces pour bien choisir un bien immobilier

:

- 125 000€ avec un rendement de 0,5% (le taux du Livret A)

- 255 k€ de 4% (ce que l’on peut attendre d’un patrimoine suffisamment diversifié)

- 400 k€ à un taux de 6% (attendu d’un patrimoine bien optimisé et dynamique)

- 640 k€ à un taux d’intérêt de 8% (pour les actifs incriminés)

Voici ce qu’il y a sur un graphique :

Vous remarquez que la courbe devient plus raide au fil des ans (la richesse augmente plus vite) parce que le rendement est élevé. Cela est dû au mécanisme d’intérêt composé : les intérêts de chaque période sont ajoutés au capital et à leur tour porteront intérêt.

Malheureusement, en France, « Où puis-je placer votre argent ? est une chose qui se rapproche du tabou et peu de gens s’y intéressent. Résultat : trop d’épargnants ont sous-optimisé la prospérité.

Voici les 3 pièges les plus courants parmi les épargnants français :

- Investissez votre argent uniquement dans des placements bancaires sans risque. C’est la situation la plus courante. Le problème est que ces investissements génèrent rarement plus de 0,5 % de rendement. Cependant, compte tenu de l’inflation (1,5% en 2019), cette élection n’a appauvri que l’épargnant

- Placez vos économies principalement dans des placements dynamiques. L’espérance de rendement sera certainement plus élevée, mais cela conduira mécaniquement à un risque important qui peut mettre en danger l’épargnant, par exemple, en cas de crise boursière

- tropd’argent Investissez dans des placements qui ne peuvent pas être facilement débloqués, comme l’immobilier. Un actif de faible niveau réduit la liberté financière de ses propriétaires.

Ces erreurs sont courantes… Une meilleure gestion peut cependant améliorer considérablement le revenu d’un épargnant à long terme.

Exemple d’un patrimoine bien diversifié

Pour que vous ayez un exemple concret, voici les actifs bien diversifiés d’une personne avec un profil d’épargnant équilibré qui veut affiner ses investissements en préparation à la retraite :

- L’ équivalent de 4 mois de salaire dans une broche d’épargne. Il s’agit d’un filet de sécurité pour couvrir les dépenses imprévues.

- Fonds en euros opportuniste de 50 % garanti en capital

- 30% dans l’assurance-vie, principalement investie en unités de compte

- 20% investis dans l’immobilier par SCPI

Quelle rentabilité peut-on attendre de ce patrimoine ? La réponse dépend des investissements qui auront été sélectionnés par l’épargnant. En fait, tous les investissements ne valent pas la peine ! Un bon Eurofund peut atteindre une rentabilité de 2,5%, tandis qu’un fonds médiocre ne dépasse pas 0,5%.

Nous avons sélectionné les meilleurs investissements que vous découvrirez à la fin de l’article. Dans cet exemple, vous choisissez un site d’épargne de Monabanq Online Bank, un fonds en euros pour les allocations à long terme disponible dans le cadre du produit Bforbank Vie, un profil de risque délégué 6-vie avec Yomoni et SCPI Epargne Pierre.

Voici les performances que ce portefeuille typique pourrait avoir :

nom

Investissement

Performance 2019

infos

1

Brochure Spar

0,5%

En savoir plus

2

Fonds en euros — Allocation financière en euros à long terme

2,4%

En savoir plus

3

Géré assurance-vie

11%

En savoir plus

4

SCPI

6%

En savoir plus

En 2019, ce portefeuille bien diversifié dans les meilleurs placements aurait apporté à son propriétaire près de 6% , ce qui lui permettrait de construire sa prévoyance de retraite paisiblement.

Maintenant que nous avons parlé de la nécessité de bien investir votre patrimoine, nous pouvons entrer au cœur du sujet. Voici un guide sur la façon de déposer correctement votre argent :

3 conseils pour investir votre argent

Dans cet article, nous allons essayer de vous aider à répartir vos actifs de manière saine et responsable , en tenant compte de votre profil d’épargne, de vos projets, de vos investissements personnels et futurs. Pour placer correctement votre argent, vous devez utiliser Suivez les conseils suivants :

- Déterminez votre profil d’épargnant

- Classez vos actifs par horizon de placement

- Choisissez le meilleur investissement

Regardons de plus près ces points :

Déterminez votre profil d’épargne pour mieux investir votre argent

l’allocation de vos économies , vos plans, vos ambitions et votre aversion au risque doivent être pris en compte. En fait, un père qui veut financer l’étude de ses enfants n’est pas autorisé à placer son argent de la même manière qu’un jeune couple désirant investir dans l’immobilier, ou un aîné qui se prépare à la retraite et au transfert de sa fortune Lors de .

Pensez à votre projet et créez votre profil Investisseur. L’idée est de savoir si vous êtes plus tôt :

- Défensive . Ils sont en baisse à risque et préfèrent un faible gain potentiel en échange d’une perte potentielle proche de zéro.

- Équilibre . Ils sont prêts à prendre un peu plus de risques pour obtenir un meilleur retour sur investissement. Par exemple, si vous investissez 10 000€ sur 5 ans, vous seriez prêt à accepter une perte potentielle de 400€ pour un bénéfice potentiel de 1 000€.

- Dynamique . Ils sont moins risqués que le profil équilibré. Dans le même exemple que précédemment, vous seriez prêt à accepter une perte potentielle de 2 000€ pour un bénéfice potentiel de 5 000€.

- Offensant . C’est le profil le plus agressif ! Si votre investissement perd 10% de sa valeur en 3 mois, vous n’hésiterez généralement pas à réinvestir pour profiter de ce marché d’opportunité.

Il est important de vous poser ces questions, car cela montrera la façon dont vous pouvez utiliser investira votre capital.

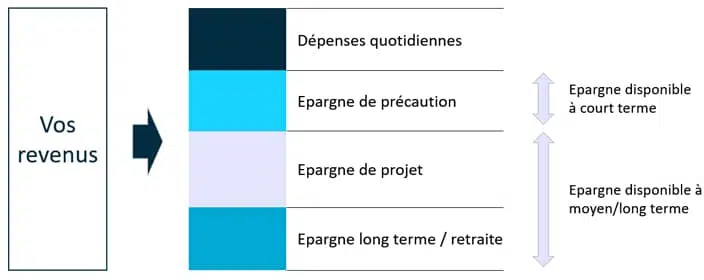

Structurer votre épargne en fonction de l’horizon de placement

N’ oubliez pas que l’ épargne est la partie de votre revenu qui n’est pas dépensée. Il peut être divisé en trois parties : horizon à court terme (appelée épargne de précaution ), moyen et long terme.

Économies de précaution

Cet argent mis de côté est une réserve de sécurité pour couvrir les dépenses imprévues (frais médicaux, accidents de voiture, etc.) qui vous empêcheraient de prendre des crédits à la consommation ou de tirer parti de vos investissements à long terme, ce qui peut s’avérer difficile et coûteux à débloquer. Cette protection doit vous être accordée en priorité ! L’épargne de précaution est égale à 3 — Le salaire de 6 mois nous semble approprié.

Économies à moyen terme

Il a été fondé pour créer un pour financer le futur projet à moyen terme : acquisition d’un appartement, d’une voiture, etc. Son horizon d’investissement vous permet de l’investir dans des supports risqués avec un rendement plus élevé. Les fonds doivent être en mesure de récupérer facilement et gratuitement le moment venu.

Un long terme

Il s’agit d’épargne pour la retraite ou pour un placement à très long terme (plus de 10 ans). Il vous permet d’investir dans des supports très dynamiques et/ou peu fluides avec des attentes élevées en matière de rendement. Rappelez-vous qu’un horizon de placement à distance améliore le ratio rendement au risque.

La difficulté est de diviser correctement votre argent dans ces 3 compartiments. Une fois cela fait, vous choisissez les bons emplacements pour chaque compartiment.

Diversifiez bien votre argent en différentes plantes

Une fois que vous avez défini votre profil de risque et classé vos économies, vous devez tout de même investir votre argent dans les différents placements. Rappelez-vous que la règle d’or pour un bon investissement est la diversification des investissements. De cette façon, vous n’êtes pas dépendant d’une seule classe d’actifs.

Voici les investissements dans lesquels vous pouvez investir votre argent :

- Brochures bancaires : Livret A, LDD, Super Booklets, etc. Ces transporteurs ne sont presque rien de plus que l’avantage d’être sans risque et disponibles en tout temps.

- Les fonds en euros : ces actifs gérés par des assureurs, accessibles par l’assurance-vie, garantissent le capital investi et offrent de meilleurs rendements que les brochures bancaires

- Titres d’entreprise : La performance du marché boursier est parmi les plus élevés, en moyenne 8%, mais ils sont risqués et peuvent varier de haut en bas. Plutôt que d’investir dans certains titres, nous recommandons d’investir dans un panier d’actions (les FNB sont parfaits pour cela : en savoir plus avec notre guide sur le fonctionnement des FNB et des Trackers).

- La Pierre : L’immobilier est l’un des investissements les plus populaires en France. Il peut être accessible de plusieurs façons, les plus simples sont les parts de SCPI. Certains croient que la pierre est sans risque, mais elle n’est pas juste : le marché immobilier évolue et peut connaître des périodes de montée et de déclin.

- Investissements exotiques : Ils investissent dans des investissements plus spéculatifs tels que l’or, les bijoux, les grands vins, les montres de luxe, les crypto-monnaies, etc. Votre part de votre patrimoine devrait être limitée.

L’ avantage de ces investissements est qu’ils sont accessibles, relativement faciles à comprendre et sont suffisants pour dynamiser et diversifier les actifs de chacun . Certes, il y a beaucoup d’autres investissements complexes (LMNP, Club Deal, FPS, FPCI), mais ceux-ci sont principalement réservés à un très haut patrimoine, accompagnés d’experts (fiscalistes, comptables) et à la recherche de solutions pour réduire les impôts.

Où peut-il placer son argent pour gagner

La meilleure façon d’investir votre argent

la question de savoir où placer votre argent Sur , il n’y a pas de réponse universelle : l’allocation idéale de l’épargne dépend de nombreux critères, tels que les projets personnels. Cependant, le profil de risque de l’épargnant, ses besoins en espèces liés à son mode de vie, etc., tiennent toujours compte des éléments suivants :

- investir del’argent dans des investissements dynamiques sur une longue période de temps est un Stratégie de distribution

- Une bonne répartition de la richesse offre le meilleur rapport rendement/risque

- Les investissements de consommation (assurance-vie, Eurofunds, SCPI…) suffisent pour la grande majorité des épargnants

Si la façon dont ses propres actifs sont attribués est une décision personnelle, nous pouvons fournir des exemples de distribution selon le profil typique :

| Sparttype Profile | de | équilibrée | Profile Dynamique Profil | Profil Offensif |

|---|---|---|---|---|

| Epargne de précaution | 5 mois de Salaire | 4 mois de Salaire | 3 mois de | 2 mois de salaire |

| Fonds | 60% | 50% | 25% | 15% |

| Maßnahmen | 20% | 30% | 40% | 50% |

| Immobilier | 20% | 30% | 30% | |

| Spéculatif | 0% | 0% | 5% | |

| Rendite 2019 |

6% |

7% |

8% |

10% |

Pour un profil prudent, nous recommandons qu’un salaire de cinq mois soit pris en compte dans les économies de précaution (par exemple, dans une maison d’épargne). Le reste de votre épargne peut être placé de la manière suivante : 60% dans un fonds en euros, 20% de soutien en action, 20% dans le soutien immobilier (par exemple SCPI) et 0% dans les produits spéculatifs.

Compte tenu des rendements obtenus par les différents médias, un profil prudent a pu atteindre 6% du rendement en 2019.

hypothèses

Nous avons supposé les hypothèses suivantes pour le calcul des rendements 2019 :

- Fonds en euros : rendement de 2,5 % en 2019, le taux offert par les bons fonds tels que Euro Long allocation ou Euro Swiss Life

- pourrait Actions : 15,7% de rendement. Comme référence, nous avons choisi le retour sur les ventes du manager Yomoni sur son profil dynamique 8 en 2019.

- SCPI : 5% de retour sur ce qu’il faut attendre d’un bon papier en pierre

- Spéculatif : 0 % de rendement. Nous préférons neutraliser la martingale de cette catégorie.

Comment ai-je mis mon argent ? Mon témoignage

Je voudrais vous présenter un cas précis : comment je gère mon propre patrimoine. Je vais vous expliquer comment j’ai réparti mon revenu, quel rendement il a généré et quelles leçons je l’ai tiré. Cette déclaration sera mise à jour au début de l’année.

La gestion de mes biens a changé avec l’évolution de ma situation personnelle. Quand j’ai commencé à travailler, j’avais un capital de 5 000€ et un double salaire de SMIC, dont un tiers était laissé à la location. J’ai ensuite eu un profil très attentif et j’ai mis ce que je pouvais dans les produits monétaires (brochures et Eurofunds).

Aujourd’hui, j’ai ma trentaine, j’ai pu mettre de côté environ 75 000€, j’ai un prêt de 30 000€ et je gagne un bon salaire. Je ne suis pas propriétaire de ma résidence principale et je ne veux pas en devenir une avant au moins cinq ans. Je me suis marié récemment et je veux fonder une famille, alors je garde un peu d’aversion pour le risque. Mon profil d’épargne, à mon avis, se situe entre Équilibré et Dynamique.

Je sais que l’épargne efficace est cruciale, je fais des paiements réguliers sur quelques médias. Aujourd’hui, j’ai investi mon argent comme ceci :

Salaires de deux mois dans le livre bancaire

Cela me suffit pour traiter des questions d’actualité et des événements imprévus. Même en cas de coup dur, j’ai le temps de récupérer de l’argent de mon assurance-vie.

J’ ai mon Deséconomies de précaution sont prévues dans une brochure A de 0,5% à BforBank.

30% pour les fonds en euros

J’ ai ouvert l’assurance vie Darjeeling pour avoir accès au fonds Euro SwissLife. J’apprécie ce soutien sans risque, surtout parce qu’il accorde systématiquement un bonus aux épargnants qui investissent dans des unités de compte. Plus la part du processeur est élevée et plus le bonus est élevé !

Je souhaite toujours maintenir un niveau minimum de sécurité, de sorte que mon contrat investira 65 % dans les Eurofunds SwissLife et 35 % en UC (monnaie euro à court terme et obligations diversifiées). En 2019, tout cela m’a apporté 2,6%.

20 % de l’assurance-vie gérée

Il me semble acceptable d’investir un tiers de mes actifs dans une police d’assurance-vie dominante. Cependant, afin d’investir correctement sur la bourse, il est important d’avoir de bonnes connaissances techniques, qui peuvent être utilisées garder une trace des nouvelles financières en continu et finalement passer beaucoup de temps.

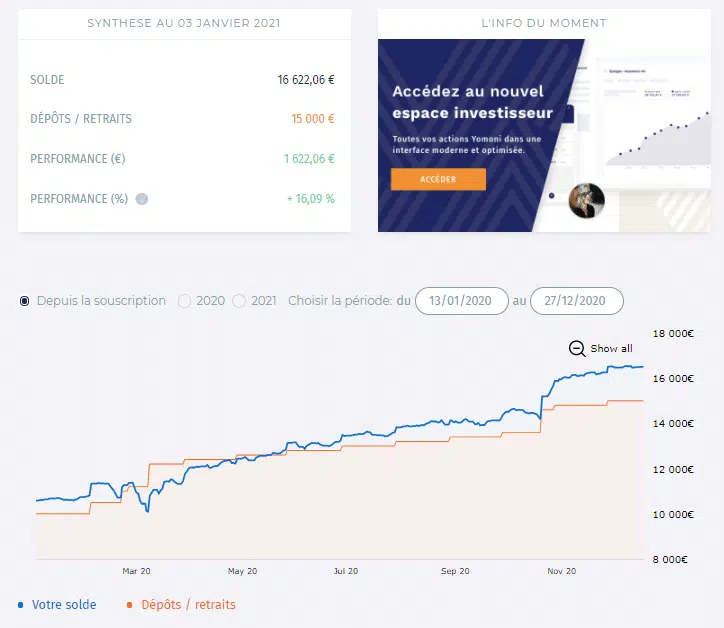

C’ est pourquoi j’ai confié cette tâche à Yomoni, un gestionnaire d’actifs nouvelle génération connu sous le nom de robo-conseiller . L’objectif est de maximiser le rendement de mon contrat tout en respectant mon profil de risque (j’ai choisi un profil 6). Pour ce faire, il place mes économies dans différentes actions financières (actions, obligations, indices, etc.) et des arbitres en temps réel selon les fluctuations du marché. Et tout cela à des taux imbattables : 1,6% de frais de gestion par an !

J’ ai ouvert mon contrat en 2017 avec un investissement initial de 5 000€ dans le profil 6. Je fais des paiements automatiques et réguliers, que je n’hésite pas à renforcer si un déclin du marché me permet de bénéficier d’un point d’entrée favorable . Vous pouvez également vérifier ceci sur mon Tableau de bord ci-dessous : Malgré le crash de mars 2020 qui a mis mon portefeuille en rouge pendant un moment, j’ai plutôt renforcé mon assurance-vie Yomoni pour bénéficier d’un excellent point d’entrée. J’ai répété cette stratégie la veille du second confinement. Cela m’a permis de revenir à un bon niveau de rendement en 3 mois.

30 % de tracker réglé sur un PEA

Près d’un tiers de mon PEA est inséré dans des trackers. J’ai plusieurs lignes, mais j’investis essentiellement dans l’Amundi MSCI World Tracker. Cet ETF est intéressant car il contient les 1 600 valeurs de marché les plus importantes des pays développés (États-Unis, Japon, Royaume-Uni, France…) et reflète le développement constant de l’économie mondiale depuis des décennies. Bien que mon PEA n’ait qu’une seule ligne, je jouis d’une excellente diversification dès le début.

20 % en unités de SCPI, acheté à crédit

Même si je ne veux pas devenir propriétaire, je veux diversifier mes actifs immobiliers ! C’est pourquoi j’ai acheté 100 000€ d’actions de SCPI à crédit , avec une contribution qui représente environ 20% de mes actifs. Ce prêt est remboursable sur 20 ans à un taux de 1,6 % sans assurance. Les intérêts sur cet investissement en dette sont les suivants :

- SCPI rembourse le prêt, donc mes économies sont considérablement réduites

- Les taux d’intérêt sur le prêt sont déductibles de l’impôt sur le revenu

L’ IPAC dans laquelle j’ai investi a un rendement moyen de 5%.

|

En résumant ma situation financière, je pense que j’ai un actif bien diversifié et dynamique avec un risque contrôlé. En 2020, ma fortune a gagné un rendement d’environ 5% (hors impôts et prêts). |

Choisir le meilleur investissement en 2021 pour vos économies

Le livre bancaire : Placement bancaire traditionnel

Pour vos économies de précaution, la brochure bancaire est certainement la plus appropriée. Offert par toutes les banques, un livret Banking est sans risque , disponible en quelques heures (un simple virement suffit pour récupérer les fonds) et fournit une rémunération garantie.

Il y a 2 brochures bancaires :

1/ Brochures réglementées dont les conditions et les taux d’intérêt sont déterminés par l’État de sorte qu’ils soient identiques pour toutes les banques. Toutefois, ils sont limités à un par personne et ne doivent pas dépasser une certaine limite. Les enjeux les plus importants sont le Livret A, le Livret Développement Durable (LDD) et le Livret d’Epargne Populaire (LEP)

2/ Les brochures non réglementées , aussi appelées « super brochures », ne sont pas contrôlées par l’État, de sorte que chaque banque peut offrir ses propres conditions et taux d’intérêt… et, surtout, elles ont des plafonds très élevés (généralement plusieurs centaines de milliers d’euros si une brochure ne peut dépasser 22 950 euros). La rémunération est généralement très proche du livret A, mais les banques en ligne n’hésitent pas à offrir plusieurs mois de taux d’intérêt bonus et des offres de bienvenue qui permettront un retour intéressant ! Toutefois, gardez à l’esprit que ces brochures sont soumises à des cotisations sociales et à l’impôt sur le revenu, ce qui a une incidence négative sur leur déclaration.

Nous avons fait une comparaison des meilleures brochures bancaires , dont Résultat :

banc

taux d’intérêt

offre promotionnelle

infos

1

0,4%

1 an de carte gratuite

En savoir plus

2

0,3%

—

apprendre plus

3

0,3%

€80

jusqu’au 28 février 2021

En savoir plus

L’ Euro Fund, l’alternative à l’investissement sans risque

Il s’agit d’un moyen de placement qui n’est disponible que par le biais de l’ assurance-vie. C’est l’un des investissements français les plus populaires en raison de ses nombreux avantages, notamment :

- La garantie du capital : vous ne pouvez pas perdre l’argent investi. D’autre part, la performance peut varier d’une année à l’autre.

- Leséconomieschanger peuvent être restaurées à tout moment. La disponibilité est possible presque immédiatement pour la plupart d’entre eux.

- Un droit fiscal avantageux à l’assurance-vie

- Une rentabilité intéressante pour un investissement sans risque

Nous avons réalisé une étude sur la performance des fonds en euros en 2020 et constaté que les différences entre les différents avantages sont très importantes ! Ainsi, certains fonds ont atteint un rendement inférieur à 1% si d’autres offrent plus de 2,5 %.

Nous avons comparé une cinquantaine de ces piliers sans risque, qui les classent en fonction de leur performance, des frais de gestion appliqués, de la qualité de l’assureur et du contrat d’assurance-vie dans lequel ils peuvent être logés. Voici le top 2 de notre Graphiques :

Distributeur

Fonds Euro-Fonds

Performance 2019

Contrainte

enchère

infos

1

Affectation à long terme

2,4 %

( 8,5 % sur 3 ans)

min. 25% en UC

—

Ouvrir un compte

2

Euro Swisslife

2,8%

( 8,5% sur 3 ans)

min. 20% en CPU

—

Ouvrir un compte

Assurance-vie autonome pour investir dans des unités de compte

L’ assurance vie est l’outil idéal pour sauver un projet à moyen terme (entre 4 et 8 ans). Et pour une bonne raison : il offre une grande flexibilité, bénéficie d’une fiscalité avantageuse et votre capital n’est pas bloqué : vous pouvez Recevez vos fonds sans pénalité. Le capital versé dans votre assurance-vie peut être placé sur deux types de supports :

- Fonds en euros que nous avons vu ci-dessus

- Unités de compte (UC) : Ce sont des médias risqués, mais plus rentables. Ceux-ci peuvent être : actions, OPCVM, ETF…

Pour récupérer de l’argent d’un contrat d’assurance-vie, vous pouvez simplement faire un rachat ou décider d’une retraite, ce qui en fait un bon outil pour se préparer à la retraite.

Il existe de nombreuses polices d’assurance-vie sur le marché. Nous vous recommandons de choisir un contrat :

- Pas de frais. Echapper à l’assurance vie qui utilise les frais d’entrée/sortie, les transferts, l’arbitrage… à cet effet, vous préférez les contrats 100% en ligne !

- Cela donne accès à de nombreux CU

- Cela donne accès à Euro obligataires réussis

Selon nous, les 2 meilleures polices d’assurance vie en gestion ouverte sont :

Distributeur

souscripteurs

Perf. Euro 2019

Points forts

infos

1

Spirica

2,4%

Fonds en euros — 0 honoraires — première diversifiée

En savoir plus

2

Surfutur

2,4%

Fonds en euros — 0 honoraires — 180 UC — aucune restriction

En savoir plus

Assurance-vie gérée

Si vous ne pouvez pas ou ne voulez pas gérer votre portefeuille, nous vous recommandons de le confier à un professionnel. Des gestionnaires tels que Yomoni ou Nalo proposent de gérer votre portefeuille en fonction de votre profil de risque . Ils se sont mis en place pour leur très faible Taux d’intérêt (1,6% /an all inclusive) et surtout connus pour leurs excellents résultats : jusqu’à 23,7% depuis le lancement de Yomoni (environ 3 ans) sur le profil le plus dynamique !

Distributeur

souscripteurs

Dynamique perf/2019

des épaisseurs

infos

1

Surfutur

15,7%

FNB — 0 Frais — Performance

En savoir plus

2

Generali

19,1%

Gestion multi-projets — FNB — 0 Frais — Sécurisation progressive

En savoir plus

SCPI

SCPI (Société Civile de Placement Immobilier) permet d’investir dans des biens locatifs et de maintenir un revenu stable (loyers) sans avoir la restriction dans la vie quotidienne (travail, recherche de locataires, etc.). Les avantages que nous trouvons pour lui sont les éléments suivants :

- Votre billet est très abordable : une part de SCPI est généralement comprise entre 100 et 1 000 euros

- Ils obtiennent de bons rendements d’environ 4% et 6% ; ;

- L’ argent est payé régulièrement, généralement tous les trimestres, ce qui en fait un excellent supplément de revenu pour la retraite ;

- Ils permettent de diversifier son patrimoine en biens locatifs ;

- Certains peuvent réduire les impôts : il s’agit de PCCC fiscales investies dans des biens admissibles à des arrangements fiscaux (Loi Pinel, Loi Malraux, etc.)

Bien que SCPI soit idéal pour les investissements à long terme, nous ne les recommandons pas à moyen et court terme … surtout parce qu’ils sont faibles en liquide. Il est possible d’attendre plusieurs mois avant de pouvoir revendre leurs actions) et ils ont reçu des commissions sur l’abonnement et La revente. Nous croyons que SCPI est un excellent placement à long terme.

Notre conseil : Diversifiez votre portefeuille en investissant dans plusieurs SCPI avec différentes orientations. En fait, la plupart ont des spécialisations géographiques (France, Allemagne..) et thématiques (immobilier de bureau, commerce, santé, etc.).

nom

catégorie

Performance 2019

Frais d’abonnement

infos

1

multifarieux

5,85%

12%

En savoir plus

2

multifarieux

6%

12%

En savoir plus

Crowdfunding immobilier : investissez votre argent à un rendement de 8% à 10%

Investissez avec un promoteur immobilier dans un projet immobilier de votre choix : Le crowdfunding immobilier est un excellente alternative à investir dans la pierre et donner un sens à ses économies .

Si vous n’êtes pas familier avec ce type d’investissement, veuillez vous référer à notre guide complet pour faire du crowdfunding. Rappelons en quelques mots que le crowdfunding pour un promoteur immobilier signifie faire appel au grand public pour financer un immeuble immobilier. Les plateformes spécialisées relient les promoteurs et les particuliers qui peuvent collecter conjointement des centaines de milliers d’euros en plaçant de petites quantités individuellement.

rendements du crowdfunding immobilier sont très élevés : entre 8% et 10% de rendement annuel ! Les La contrepartie de cette rémunération attrayante est :

- L’ argent est bloqué pour la durée de l’opération, qui prend généralement de 1 à 2 ans

- Si l’avocat rencontre de graves difficultés (une faillite de, par exemple), les investisseurs peuvent Ils ont du mal à récupérer leur argent. Il est donc important de choisir un projet avec toutes les chances de succès.

Dans le guide détaillé mentionné ci-dessus, nous avons réalisé une étude comparative des plateformes de crowdfunding immobilier. Notre conclusion était que la meilleure plate-forme à ce jour est Homunity. Fondée en 2014, Homunity est une filiale d’un grand groupe d’investissement français et est reconnue pour la qualité de ses projets grâce à une sélection drastique qu’elle réalise en amont. Après un examen approfondi et une validation par un comité d’experts indépendants, les investisseurs ne pourront finalement effectuer qu’une sélection drastique qu’il effectue en amont. 5% offert. Par conséquent, aucun des près de 200 projets financés depuis sa création n’a été manqué. Pour en savoir plus, vous pouvez consulter notre étude : Homunity revues.

Investir directement sur le B sur les marchés financiers

Investir dans les actions de sociétés cotées est un bon moyen d’augmenter le rendement. Le potentiel de profit financier est élevé, car en plus des dividendes que vous recevez régulièrement, de bons profits peuvent être obtenus en changeant les prix. À son tour, l’échange est associé à un risque important et peut même vous faire perdre votre capital d’amorçage. C’est pourquoi nous vous recommandons :

- Investir de l’argent que vous avez en « surplus » et sa perte éventuelle n’affecte pas votre niveau de vie

- Diversifiez convenablement votre portefeuille financier pour réduire les risques

- En général, vous devez acquérir une bonne connaissance des marchés financiers et un minimum d’expérience avant de commencer

Pour avoir accès à la bourse, vous devez avoir un compte titre ou un AEP auprès d’un courtier. Le L’avantage de l’EQE est qu’il bénéficie d’un avantage fiscal à moins qu’il ne soit fermé pendant 8 ans et n’investit que dans des actions européennes.

Aujourd’hui, les courtiers en ligne offrent un accès à l’échange à un prix réduit. Pour découvrir le meilleur, jetez un coup d’œil à nos comparaisons :

Dans ce guide, nous examinons la gamme de courtiers réputés offrant les comptes de titres les plus intéressants. Découvrez notre classement !

Lien : Meilleurs comptes de titres

Guide pratique du plan d’épargne-actions : fonctionnement, conseil et comparaison des courtiers offrant ce type d’enveloppe.

Lien : Meilleur plan d’épargne en actions, PEA

Dans cette comparaison, nous nous concentrons sur la qualité des courtiers, offrir CTO ou PEA. Nous comparons vos offres, qualité de service, prix…

Lien : Les meilleurs courtiers en ligne.

Comment puis-je ne pas avoir de connaissances sur le marché boursier ?

Si vous n’avez pas connaissance des marchés financiers et que vous voulez toujours alimenter activement vos économies boursières, il existe plusieurs solutions.

1/ Commerce social . Le principe est simple : il consiste à copier les procédures d’arbitrage d’autres professionnels expérimentés. Un débutant peut lire automatiquement les performances d’un ou plusieurs traders professionnels de son choix.

2/ Portefeuilles précédemment constitués . En effet, l’une des difficultés des prises de participation est de constituer un portefeuille suffisamment diversifié et optimisé. Cependant, il est possible d’investir directement dans des portefeuilles précédemment optimisés et se diversifie en dizaines ou centaines d’actions.

Où pouvez-vous trouver ces solutions ?

Pour le commerce social, nous recommandons eToro , l’un des premiers courtiers à se spécialiser dans ce domaine a. Aujourd’hui, elle est devenue une référence dans ce domaine. La société, basée à Chypre, est la seule société de sa catégorie à avoir été autorisée par AMF pour un agent en France. En ce qui concerne les portefeuilles précédemment constitués, la start-up est

Mon Petit Placement offre le meilleur dans ce domaine : il propose 4 portefeuilles d’excellente qualité, composés de produits financiers normalement réservés aux investisseurs institutionnels (OPCVM gérés par Rothschild, JP Morgan, Lazard…).

Pour en savoir plus sur eToro et My Small Placement, consultez les dossiers complets :

Est-il conseillé d’investir votre argent en temps de crise ?

Oui, parce que dans ces moments, vous trouverez les meilleures options. Comme le célèbre proverbe nous rappelle : « Vous devez acheter le son du canon et le vendre au son de la corne », sinon il est conseillé d’acheter le son du canon. » acheter si la situation semble défavorable et les prix sont bas, et vendre quand tout semble favorable.

Il faut se rappeler que les cycles économiques fluctuent constamment à la hausse et à la baisse. Lorsque les marchés sont régulièrement confrontés au bruit (bulle Internet en 2000, crise des subprimes de 2008 et plus récemment crise de la santé de Covid 19), ils sont toujours revenus.

En cas de crise , la meilleure stratégie consiste à conserver vos investissements afin que les pertes ne soient pas réalisées tant que la situation ne s’améliorera pas. Et si vous le pouvez, investir dans des actifs qui semblent sous-évalués, tels que des sociétés d’actions assez fortes pour survivre facilement à la crise, ou l’immobilier dans un domaine qui devrait maintenir son dynamisme…

Foire aux questions

✅ Quels sont les investissements sur le Dédié ? En 2019, ce sont les actions des sociétés qui ont déclaré le plus. La performance des principaux indices boursiers parle d’elle-même : le CAC 40 a augmenté de 28%, le S&P 500 (l’indice basé sur les 500 plus grandes sociétés cotées aux États-Unis) a augmenté de 29% comme MSCI World ! Afin de profiter du marché boursier tout en maîtrisant les risques, nous vous recommandons d’ouvrir une compagnie d’assurance-vie exploitée par un professionnel de la gestion d’actifs comme Yomoni. ✅ Quels sont les meilleurs investissements en 2020 ? Voici les meilleurs investissements en termes de rendement au risque

:

- Performance SCPI. Les meilleures briques de papier atteignent une rentabilité de 5 à 6% chaque année

- La majorité de l’assurance-vie investit dans des unités de compte. La puissance dépend de la puissance du CU sélectionné.

- Les fonds de l’euro. UN bon fonds atteint une performance d’environ 2,5%

Il y a beaucoup d’autres investissements, ces trois soutiens méritent d’être considérés comme prioritaires. ✅ Quand est-il préférable de placer de l’argent ? Cela dépend du type d’investissement financier.Pour stocker sur un actif monétaire tel qu’un livre d’épargne ou un fonds en euros, vous pouvez le faire quand vous voulez : théoriquement, il n’y a pas de bon ou mauvais temps.D’autre part, si vous investissez dans des actions, le point capital est d’augmenter ses points d’entrée et de sortie. Maître. Idéalement, investir lorsque les marchés sont bas et attirer des actifs lorsque les marchés sont les plus élevés. Découvrez nos conseils sur la façon de bien investir sur le marché boursier. ✅ Où dois-je placer ton argent quand tu es jeune ? Les étudiants actifs et les jeunes n’ont généralement pas beaucoup d’argent. Le peu qu’ils méritent doit être un matelas de sécurité correspondant aux dépenses courantes de 6 mois (hébergement, nourriture, etc.). Une brochure A ou une brochure Young est idéale pour cela, car les montants placés sont toujours disponibles. L’inconvénient est qu’il n’apporte pas beaucoup d’argent : entre 0,5% et 0,75% Une fois ce matelas fait, il est recommandé d’ouvrir une assurance-vie investie dans des fonds Euro. Cet investissement est sans risque et offre une performance intéressante de l’ordre de 2,5%. En outre, le contrat d’assurance-vie a un avantage fiscal, qui est encore plus fort, car il est vieux. Il vaut mieux en ouvrir un dès que possible ! Une fois que leur patrimoine sera assez grand, ils seront en mesure de les diversifier en plus de placements.Ne pas oublier votre disposition de retraite : vous devez y penser très tôt ! En effet, l’Etat risque de ne pas garantir les droits à pension de tous… Pensez-y pour effectuer des paiements pour cet investissement important !

✅ Quelle est la meilleure banque pour les pensions ?

La meilleure banque pour un retraité doit être en mesure de leur offrir des solutions dédiées aux personnes âgées, comme le régime d’épargne-retraite (appelé PER), mais aussi un réseau de conseillers bancaires physiques qu’il peut consulter si nécessaire. Nous nous attendons à ce que le retraité préfère payer plus de frais bancaires pour avoir un service d’assistance traditionnel. Par conséquent, nous croyons que la meilleure banque pour les retraités à ce jour est la meilleure banque pour les retraités.

✅ Quel est le meilleur investissement ?

Nous recommandons les placements suivants : Assurance Vie (avec Eurofunds et unités de compte), SCPI, CrowdfundingReal Estate.